Was ist der Effektivzinssatz?

Der Effektivzinssatz ist eine wichtige Größe für den Vergleich unterschiedlicher Finanzierungsangebote. Erst seit Einführung der EU-Verbraucherkreditrichtlinie müssen Finanzierungsinstitute den Effektivzinssatz offenlegen, was Transparenz für Kreditnehmer schafft. Damals kannte man als Kreditnehmer lediglich den Sollzinssatz und musste sich selbst umständlich errechnen, welche Kosten durch Bearbeitungsgebühren, Grundbucheintragung der Hypothek, Kontoführungskosten etc. noch auf einen zukommen. Das hat sich nun geändert. Denn der Effektivzinssatz bildet den Sollzinssatz inklusiver sämtlicher Nebenkosten ab. In ihm sind also sämtliche Kosten, Spesen und Gebühren, die mit der Finanzierung anfallen, inkludiert. Kurzum: Der Effektivzinssatz zeigt dir an, welche Gesamtkosten auf dich zukommen.

Welche Kosten fließen in die Effektivzinsen ein?

Der Effektivzinssatz setzt sich aus dem angebotenen Zinssatz der Finanzierung sowie Nebenkosten zusammen. Letztere sind eine nicht zu unterschätzende Größe und sollten unbedingt in den Vergleich unterschiedlicher Finanzierungsangebote mit einfließen. Zu den Finanzierungsnebenkosten zählen:

- Bearbeitungsgebühren

- Kontoführungskosten

- Kosten für die Grundbuchseintragung der Hypothek

- ggf. Prämiensumme für eine verpflichtende Risikoablebensversicherung

Dieses zusätzlichen Gebühren sind je nach Finanzierungsinstitut unterschiedlich hoch. Das machte es dem Kreditnehmer schwer, Angebote objektiv zu vergleichen. Daher wurde der Effektivzinssatz als Vergleichsbarometer eingeführt. Er macht Angebote verschiedener Finanzierungsinstitute vergleichbar.

Den effektiven Zinssatz berechnen

Seit einigen Jahren sind Banken verpflichtet, den Effektivzinssatz anzugeben. Für den Konsumenten selbst ist es ohne Angaben des Finanzierungsinstituts so gut wie unmöglich, den exakten Effektivzins zu berechnen, weil man die Nebenkosten der Bank (oder bei Vergleichen noch dazu von mehreren Banken) nicht kennt.

Daher ist ein persönliches Gespräch mit dem Finanzierungsinstitut unerlässlich. Um die optimale Finanzierung zu bekommen, ist ein Vergleich mehrerer Angebote nötig. Dementsprechend stehen einige persönliche Termine an. Möchte man sich diesen Aufwand sparen, ist es empfehlenswert, einen Finanzierungsspezialisten zu beauftragen. Er kennt die Angebote der Banken und Bausparkassen und kann zielgerichtet die besten anfordern.

Auch die zur Verfügung stehenden Online-Rechner können nur einen Näherungswert bieten, was für eine erste Einschätzung oft schon ausreicht. Gerne kannst du hierzu unseren Effektivzinssatzrechner verwenden.

Effektivzinssatz selbst berechnen

Wer es dennoch versuchen möchte, den effektiven Zinssatz überschlagsmäßig selbst zu berechnen, der kann dies mittels einer vereinfachten Formel tun. Dazu müssen aber im Vorfeld zwei Begriffe geklärt werden, damit die richtigen Beträge zur Berechnung herangezogen werden:

- Kreditkosten: gesamte Rückzahlung – Auszahlungsbetrag

- Nettodarlehensbetrag: Darlehensnennbetrag – Kreditkosten

Sind diese beiden Größen geklärt, kann die Formel wie folgt aufgestellt werden:

Effektiver Jahreszinssatz = (Kreditkosten ÷ Nettokreditbetrag) × [12 ÷ (Laufzeit in Monaten + 1)]

Bitte bedenke bei deiner eigenen Berechnung, dass dies nur ein Richtwert ist, der stark von dem Bankangebot abweichen kann.

Größen, die den Effektivzins beeinflussen

Wer sich die Formel genauer ansieht, kann die darin vorkommenden Variablen bereits erkennen. Der Effektivzins hängt von folgenden Größen ab:

- Kreditbetrag

- Sollzinsen

- Laufzeit

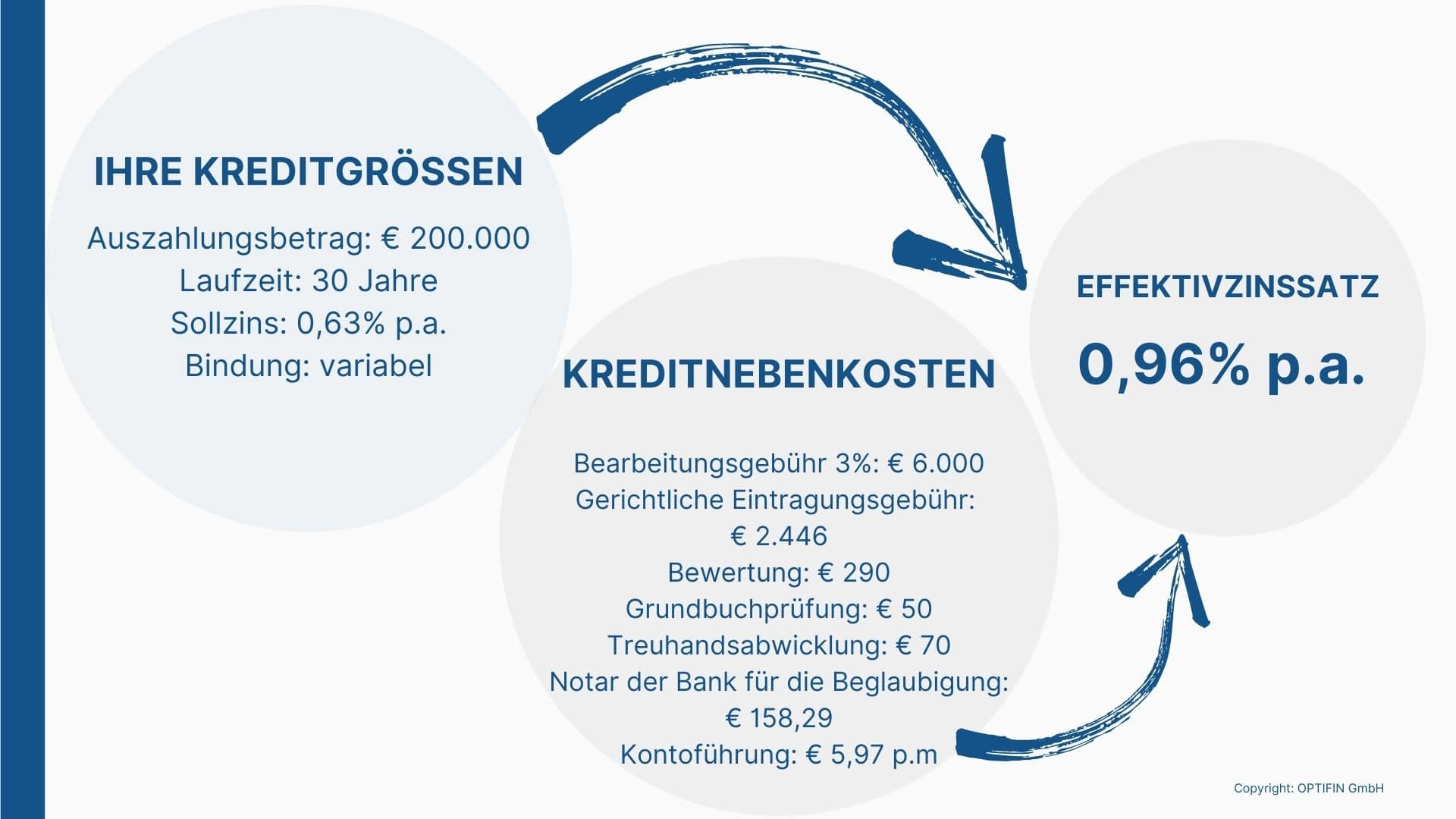

Zusätzlich schlagen sich die Kosten der Bank nieder. Im folgenden Beispiel wirst du sehen, dass der effektive Jahreszins dadurch sehr stark vom Sollzins abweichen kann.

Rechenbeispiel effektiver Jahreszinssatz

Was ist NICHT im effektiven Jahreszinssatz enthalten?

Der Effektivzins stellt jene Kosten in Prozent dar, die bei der gewählten Finanzierung für den Kreditnehmer anfallen. Darin sind jedoch keine Kaufnebenkosten enthalten, also jene Kosten, die darüber hinaus beim Kauf einer Immobilie anfallen. Dazu zählen etwa Notariatskosten oder Vertragsgebühren. Weitere Informationen darüber, was beim Kauf einer Immobilie an zusätzlichen Kosten zu kalkulieren ist findest du im Ratgeber über Kaufnebenkosten.

Anfänglicher Effektivzinssatz

Der effektive Jahreszinssatz kann meist keine Auskunft über die Kreditkosten der Gesamtlaufzeit geben.

Warum? Kredite mit langer Laufzeit – wie im Immobilienbereich üblich – werden häufig mit variabler Verzinsung vergeben. Weder für den Kreditnehmer noch für das Finanzierungsinstitut ist die Zinsentwicklung vorhersehbar. Anders ist es bei Fixzinskrediten, über die gesamte Laufzeit. Hier sind die gesamten Kreditkosten von vornherein absehbar.

Doch auch bei einer variablen Finanzierungsform gibt es Unterschiede. Entweder wird die Finanzierung direkt mit variablen Zinsen abgeschlossen. Oder der Kreditnehmer entscheidet sich für eine anfängliche Fixzinsphase, die über einen vorab vereinbarten Zeitraum gilt, etwa die ersten zehn Jahre. Erst danach wird variabel verzinst.

Obwohl der Effektivzinssatz den Nominalzins berücksichtigt, bietet er eine umfassendere Darstellung der Kreditkosten, indem er alle zusätzlichen Gebühren einbezieht. Daher spricht man bei variabler Verzinsung oder einem Kreditangebot mit anfänglicher Fixzinsphase vom „anfänglichen“ Effektivzins.

Danach ist der Effektivzins wie auch der Nominalzins vom 3-Monats-Euribor abhängig. Zu bemerken ist in diesem Kontext auch, dass in einer Niedrigzinsphase der variable Kredit von Anfang an günstiger ist, während die Fixzinsphase für den Konsumenten den Vorteil der Sicherheit hat.

Vergleich zwischen Effektivzins und Nominalzins

Der Vergleich zwischen Effektivzins und Nominalzins ist grundlegend für jeden Kreditnehmer, um die wahren Kosten eines Kredits zu verstehen. Der Nominalzins bezeichnet den reinen Zinssatz des Kredits ohne Berücksichtigung weiterer Kosten oder Gebühren. Er gibt an, wie viel Zinsen jährlich auf die Kreditsumme zu zahlen sind. Im Gegensatz dazu umfasst der Effektivzins neben dem Nominalzins auch alle zusätzlichen Kosten und Gebühren, die bei der Kreditaufnahme anfallen, wie Bearbeitungsgebühren, Kontoführungsgebühren und Kosten für die Absicherung des Kredits. Der Effektivzins bietet somit eine realistischere Einschätzung der Gesamtkosten und ermöglicht einen fairen Vergleich verschiedener Kreditangebote.

Einfluss der Tilgungsplanung auf den Effektivzins

Die Art der Tilgung eines Kredits hat einen wesentlichen Einfluss auf den Effektivzins und damit auf die Gesamtkosten des Kredits. Bei einem Annuitätendarlehen bleiben die monatlichen Raten über die Laufzeit konstant, wobei der Zinsanteil zu Beginn höher ist und im Laufe der Zeit abnimmt, während der Tilgungsanteil entsprechend steigt. Bei endfälligen Darlehen hingegen werden während der Laufzeit nur Zinsen gezahlt, die Tilgung erfolgt in einer Summe am Ende der Laufzeit. Dies kann kurzfristig zu geringeren Belastungen führen, beeinflusst aber den Effektivzins und die Gesamtkosten des Kredits unterschiedlich. Die Wahl des Tilgungsplans sollte daher sorgfältig getroffen und auf die persönliche finanzielle Situation abgestimmt werden.

Auswirkungen von Sondertilgungen auf den Effektivzins

Sondertilgungen ermöglichen es dem Kreditnehmer, außerhalb der vereinbarten Raten zusätzliche Zahlungen auf den Kredit zu leisten, wodurch die Restschuld und somit die Zinskosten verringert werden. Dies kann den Effektivzins und die gesamten Kreditkosten signifikant reduzieren. Die Möglichkeit zu Sondertilgungen sollte bei der Kreditauswahl berücksichtigt werden, da sie eine flexible Anpassung an veränderte finanzielle Situationen ermöglicht und die Gesamtkosten der Finanzierung deutlich senken kann.

Fallstricke beim Effektivzinsvergleich

Beim Vergleich von Effektivzinssätzen ist Vorsicht geboten, da nicht alle Kreditgeber die gleichen Positionen in die Berechnung des Effektivzinses einbeziehen. Wichtige Faktoren wie Bereitstellungszinsen, die Kosten für Restschuldversicherungen oder variierende Bedingungen für Sondertilgungen können die Vergleichbarkeit erschweren. Ein häufiger Fallstrick ist auch die Annahme, dass ein niedrigerer Effektivzins automatisch die kostengünstigste Option darstellt, ohne die Vertragsdetails und mögliche zukünftige Zinsänderungen zu berücksichtigen. Es ist essenziell, Angebote gründlich zu prüfen und sich nicht ausschließlich auf den Effektivzins als Entscheidungsgrundlage zu verlassen.

Die Laufzeit als Bestandsgröße des Effektivzinssatzes

Wichtig ist, dass der effektive Jahreszins sich aus der anfänglich vereinbarten Laufzeit des Kredits ergibt, was für Kreditnehmer ein entscheidender Faktor bei der Auswahl sein sollte. Bei vorzeitiger Tilgung des Kredits bewegt sich der Effektivzinssatz nach oben, da sich die Nebenkosten nicht mehr auf die Gesamtlaufzeit aufteilen.

Unser Tipp: Solltest du selbstständig und ohne Finanzierungsspezialisten Kreditangebote einholen, vergleiche in den Angeboten immer den effektiven Jahreszins, nie ausschließlich die Sollzinsen der Banken miteinander. Der Kreditgeber ist verpflichtet, diese Größe anzugeben!

Häufig gestellte Fragen

Wie berechnet sich der Effektivzinssatz?

Kurz: Sollzinssatz + Nebenkosten = Effektivzinssatz Es werden also alle direkt mit dem Kredit in Zusammenhang stehenden Kosten mit einberechnet. Wird seitens Bank bspw. eine Risikolebensversicherung verlangt, ist auch diese im Effektivzinssatz einzuberechnen.

Was ist der Unterschied zwischen Nominal- und Effektivzins?

Mit dem Nominalzinssatz wird die monatliche Rate anhand des offenen Kreditbetrags berechnet. Im Effektivzinssatz sind zusätzlich alle Nebenkosten mit einberechnet worden. Möchte man also wissen, wie hoch die monatliche Rate ist, verwendet man den Nominalzinssatz. Möchte man die Gesamtkosten ermitteln, verwendet man den Effektivzinssatz.

Was versteht man unter Effektivzinssatz?

Der Effektivzinssatz besteht aus dem Sollzinssatz einer Finanzierung inklusive sämtlicher Nebenkosten. Er macht Finanzierungsangebote verschiedener Banken miteinander vergleichbar.

Warum ist der Effektivzinssatz höher als der Sollzinssatz?

Der Effektivzinssatz ist deswegen höher, weil er sämtliche Nebenkosten der Finanzierung beinhaltet. Er gibt daher einen guten Überblick über die tatsächlichen Gesamtkosten pro Jahr.

Was ist besser hoher oder niedriger Effektivzinssatz?

Grundsätzlich gilt: Je niedriger der Effektivzinssatz, desto niedriger die Gesamtkosten der Finanzierung. Im direkten Vergleich ist also in der Regel jenes Finanzierungsangebot mit dem niedrigeren Effektivzinssatz das bessere.