Was bedeutet Hausfinanzierung?

Die Hausfinanzierung bezeichnet die finanzielle Planung und Realisierung des Kaufs oder Baus einer Immobilie. In den meisten Fällen wird der Kaufpreis des Hauses nicht vollständig aus Eigenkapital gedeckt. Stattdessen nutzen Käufer eine Kombination aus eigenen Ersparnissen und einem Kredit, um die Immobilie zu finanzieren.

Typische Finanzierungsmodelle

- Hypothekarkredit: Der Klassiker der Hausfinanzierung, bei dem die Immobilie als Sicherheit dient.

- Annuitätendarlehen: Gleichbleibende monatliche Raten, die aus Zins- und Tilgungsanteilen bestehen.

- Flexible Kreditmodelle: Kredite mit variablen Zinssätzen oder Sondertilgungsmöglichkeiten.

Eine gute Planung ist dabei entscheidend, denn Fehler in der Finanzierung können später teuer werden. Wer sich bereits frühzeitig über verschiedene Modelle informiert, spart oft nicht nur Geld, sondern auch Nerven.

Voraussetzungen für eine erfolgreiche Hausfinanzierung

Der Weg zur eigenen Immobilie beginnt mit einer ehrlichen Analyse der finanziellen Situation. Banken und Kreditinstitute prüfen genau, ob die Voraussetzungen für eine Finanzierung erfüllt sind.

Wichtige Faktoren, die Banken berücksichtigen:

- Bonität: Die Kreditwürdigkeit wird anhand des Einkommens und der Ausgaben bewertet.

- Eigenkapital: In der Regel sollten mindestens 20 % des Kaufpreises aus eigenen Mitteln gedeckt sein.

- Sicherheit: Ein geregeltes Einkommen und eine stabile finanzielle Lage erhöhen die Chancen auf eine Finanzierung.

Unterlagen, die benötigt werden:

- Gehaltsnachweise der letzten drei Monate.

- Kontoauszüge mit Einnahmen und Ausgaben.

- Dokumente zur Immobilie (falls schon vorhanden).

- Übersicht über bestehende Kredite oder Verpflichtungen.

Weitere Unterlagen werden von den Banken je nach Einzelfall angefordert.

Wussten Sie schon?

💡 Je höher Ihr Eigenkapital, desto günstiger die Kreditkonditionen!

Viele Banken belohnen einen höheren Eigenkapitaleinsatz mit besseren Zinssätzen und flexibleren Bedingungen. Ein Zielwert von 20–30 % des Kaufpreises gilt als ideal.

Die wichtigsten Schritte zur Hausfinanzierung in Österreich

Eine solide Planung ist das Herzstück einer erfolgreichen Hausfinanzierung. Der erste Schritt besteht darin, das Budget festzulegen. Dabei geht es nicht nur darum, wie viel Geld zur Verfügung steht, sondern auch, welche monatliche Belastung langfristig tragbar ist. Ein realistisches Haushaltsbudget hilft, eine genaue Vorstellung davon zu bekommen, wie viel Spielraum für die monatlichen Kreditraten bleibt.

Ein weiterer essenzieller Schritt ist das Einholen und Vergleichen von Finanzierungsangeboten. Österreichische Banken bieten eine Vielzahl von Modellen, und die Unterschiede in den Konditionen können erheblich sein. Besonders für Erstkäufer ist es ratsam, sich von einem unabhängigen Spezialisten beraten zu lassen, der den Markt überblickt und das beste Angebot für ihre Situation findet.

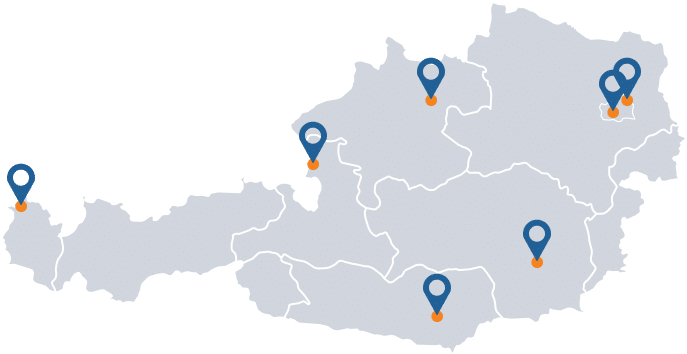

Man sollte auch nicht vergessen, sich über mögliche Förderungen zu informieren. In Österreich gibt es je nach Bundesland unterschiedliche Unterstützungen, wie z. B. Wohnbauförderungen, die den Traum vom Eigenheim zusätzlich erleichtern können. Unsere Finanzierungsprofis können hierbei unterstützen, um sicherzustellen, dass keine Fördermöglichkeit verpasst werden.

Welche Kosten müssen Erstkäufer beachten?

Der Kaufpreis der Immobilie ist zwar der größte Posten, doch als Erstkäufer sollte man die Nebenkosten nicht unterschätzen. Dazu gehören unter anderem die Grunderwerbsteuer, die Eintragungsgebühr für das Grundbuch und eventuelle Maklerkosten. Diese zusätzlichen Ausgaben können je nach Region und Kaufpreis zwischen 10 und 15 % des Immobilienwertes ausmachen.

Auch nach dem Kauf gibt es laufende Kosten, die berücksichtigt werden müssen. Dazu zählen die monatlichen Kreditraten, Versicherungen und die regelmäßige Instandhaltung der Immobilie. Experten empfehlen außerdem, einen finanziellen Puffer für unvorhergesehene Ausgaben wie Reparaturen einzuplanen. So vermeidet man Stress und kann sein neues Zuhause in vollen Zügen genießen.

Beispielrechnung Hausfinanzierung

Kaufpreis der Immobilie: 300.000 €

Nebenkosten: 30.000 €

Eigenkapital (20 %): 66.000 €

Kreditbetrag: 240.000 €

Monatliche Rate bei 2 % Zinsen und 30 Jahren Laufzeit: ca. 992,- €

Warum OPTIFIN der ideale Partner für Ihre Hausfinanzierung ist

Die Suche nach der perfekten Hausfinanzierung kann herausfordernd sein, doch hier kommt OPTIFIN ins Spiel. Als unabhängiger Finanzierungsberater nehmen wir dir die Arbeit ab, Angebote zu vergleichen und die besten Konditionen zu finden. Dank unserer langjährigen Erfahrung und einem umfassenden Marktüberblick können wir maßgeschneiderte Lösungen anbieten, die perfekt zu deinen Bedürfnissen passen.

Ein weiterer Vorteil von OPTIFIN ist unser persönlicher Service. Unsere Finanzierungsspezialisten stehen von der ersten Beratung bis zur Vertragsunterzeichnung zur Seite und beantworten alle Fragen. So kannst du dir sicher sein, dass du nicht nur eine günstige Finanzierung, sondern auch ein gutes Gefühl bei deiner Entscheidung hast.

Fazit: Mit der richtigen Finanzierung ins Eigenheim starten

Die Finanzierung des eigenen Hauses mag zunächst kompliziert erscheinen, doch mit der richtigen Vorbereitung und kompetenter Unterstützung ist der Traum vom Eigenheim greifbar. Eine gut geplante Finanzierung ist die Basis für langfristige Sicherheit und Lebensqualität.

Die Experten von OPTIFIN stehen dir gerne zur Seite, um den Weg ins Eigenheim einfach und stressfrei zu gestalten. Lass dich unverbindlich beraten und setze den ersten Schritt in Richtung deiner eigenen vier Wände.

Wie viel Eigenkapital brauche ich für eine Hausfinanzierung?

Für eine solide Finanzierung sollten mindestens 20 % des Kaufpreises aus Eigenkapital bestehen. Damit kannst du günstigere Kreditkonditionen erhalten und deine monatlichen Raten reduzieren.

Kann ich Förderungen für meine Hausfinanzierung in Anspruch nehmen?

Ja, in Österreich gibt es zahlreiche Fördermöglichkeiten, wie z. B. Wohnbauförderungen auf Landes- oder Bundesebene. Diese können den Finanzierungsaufwand erheblich erleichtern.

Welche Kosten kommen neben dem Kaufpreis auf mich zu?

Neben dem Kaufpreis sollten Sie Nebenkosten wie die Grunderwerbsteuer (3,5 % des Kaufpreises), die Eintragungsgebühr ins Grundbuch (1,1 % des Kaufpreises), Notarkosten und eventuelle Maklergebühren einplanen.

Was passiert, wenn ich meine Kreditrate nicht bezahlen kann?

Wenn es zu Zahlungsschwierigkeiten kommt, ist es wichtig, sofort mit der Bank oder einem Berater zu sprechen. Oft können individuelle Lösungen gefunden werden, wie z. B. eine vorübergehende Anpassung der Raten.

Wie lange dauert es, eine Hausfinanzierung abzuschließen?

Von der ersten Planung bis zur Vertragsunterzeichnung kann der Prozess zwischen einigen Tagen und mehreren Wochen dauern. Eine gründliche Vorbereitung beschleunigt den Ablauf.

Wie lange dauert es bis zur Finanzierungszusage?

Im besten Fall, wenn alle Unterlagen vorliegen, schon in 24 Stunden.

Wie finde ich das beste Finanzierungsangebot?

Ein Vergleich mehrerer Angebote ist entscheidend. Unabhängige Berater wie OPTIFIN helfen dir, die besten Konditionen auf dem Markt zu finden, da sie nicht an eine einzelne Bank gebunden sind.

Kann ich die Finanzierung vorzeitig zurückzahlen?

Viele Kredite bieten die Möglichkeit von Sondertilgungen oder einer vorzeitigen Rückzahlung. Beachte jedoch mögliche Gebühren oder Zinsaufschläge, die in den Kreditbedingungen geregelt sind, wenn Fixzinskredite vorzeitig aufgelöst werden.

Sind variable oder fixe Zinssätze besser?

Das hängt von der persönlichen Situation ab. Fixe Zinssätze bieten Planungssicherheit, während variable Zinssätze bei fallenden Zinsen Vorteile haben können. Ein Berater hilft dir, die beste Wahl zu treffen.

Kann ich als Selbstständiger eine Hausfinanzierung bekommen?

Ja, auch Selbstständige können eine Finanzierung erhalten. Entscheidend ist eine stabile Einkommenssituation und eine transparente Darstellung der Finanzen.

Was unterscheidet OPTIFIN von einer Bank?

OPTIFIN ist unabhängig und vergleicht zahlreiche Angebote unterschiedlicher Banken, um die besten Konditionen für dich zu finden. Zusätzlich bieten wir persönlichen Service und begleiten dich durch den gesamten Prozess der Finanzierung.